Vollständiger Stablecoin Guide: Wie du Stablecoins kaufst und dir regelmäßige Erträge sicherst

Egal, ob du Wert speichern, bei DeFi mitmachen oder Geld weltweit verschicken willst – zu checken, wie Stablecoins funktionieren, ist für jeden Krypto-User super wichtig.

Einführung: Der Anker im wilden Krypto-Meer

Im Krypto-Markt, wo Bitcoin an einem Tag mal eben ein paar Tausender rauf oder runter gehen kann, bringen Stablecoins ein bisschen Ruhe rein. Sie sind wie ’ne sichere Insel – ihr Wert bleibt in der Regel bei 1 Dollar. So kannst du easy durchs Krypto-Ökosystem navigieren, ohne dir ständig Sorgen um krasse Kursschwankungen zu machen.

Seit ihrer Einführung sind Stablecoins von simplen Dollar-Kopien zu einem echten Kernstück der Krypto-Welt geworden. Heute erleichtern sie das Traden, schlagen Brücken zwischen klassischem Finanzsystem und Blockchain, treiben DeFi-Projekte an – und helfen sogar Menschen in Ländern mit hoher Inflation, ihr Geld zu schützen.

In diesem Guide erfährst du alles, was du über Stablecoins wissen musst – von den Basics bis hin zu smarteren Strategien, wie du sie am besten für dich nutzen kannst.

Stablecoins verstehen: Die Basics

Was sind Stablecoins überhaupt?

Stablecoins sind Kryptos, die extra dafür gemacht wurden, ihren Wert stabil zu halten – meistens gegenüber dem US-Dollar. Während Bitcoin oder Ethereum wild auf und ab gehen, bleiben Stablecoins ziemlich konstant bei 1 Dollar.

Stell sie dir vor wie digitale Dollars auf der Blockchain: Sie verbinden die Stabilität von klassischem Geld mit den Vorteilen von Krypto – also Geschwindigkeit, Programmierbarkeit und weltweite Verfügbarkeit.

Warum sind Stablecoins so wichtig?

Stablecoins lösen ein großes Problem in der Krypto-Welt: die extremen Kursschwankungen. Ihre Stabilität macht sie in vielen Bereichen extrem nützlich:

- Wertspeicher: Du kannst deine Krypto halten, ohne Angst vor krassen Kursverlusten.

- Traden: Du kannst schnell zwischen volatilen Coins und einer stabilen Position switchen.

- Zahlungen & Überweisungen: Einfach weltweit Geld schicken – ohne Wechselkurs-Drama.

- DeFi-Apps: Stablecoins sind perfekt für Lending, Borrowing oder Yield Farming.

- Bank-Alternative: In Ländern mit unsicheren Währungen kann man auf Stablecoins in Dollar setzen.

Verschiedene Arten von Stablecoins

Nicht jeder Stablecoin funktioniert gleich. Je nach Absicherung gibt’s verschiedene Typen:

1. Fiat-gestützte Stablecoins

Die klassischen Stablecoins, die durch echte Währungen wie den US-Dollar gedeckt sind. Die Herausgeber sagen, dass für jeden Coin 1 Dollar auf einem Bankkonto liegt.

Beispiele: USDT (Tether), USDC (USD Coin)

USDT/USD-Chart seit Mai 2022 - TradingView

Wie funktionieren sie: Wenn du zum Beispiel 1 USDC kaufst, legt Circle (die Firma dahinter) 1 echten Dollar in ihre Reserve. Wenn du deinen USDC später wieder eintauschst, holen sie den Dollar aus der Reserve raus und der Token wird „verbrannt“ – also gelöscht.

Vorteile:

- Einfach zu verstehen

- Super stabil, solange genug Deckung da ist

- (Theoretisch) leicht wieder in echtes Geld umzuwandeln

Nachteile:

- Wird zentral kontrolliert

- Du musst dem Herausgeber vertrauen

- Könnte Probleme mit Regulierungen bekommen

2. Krypto-gestützte Stablecoins

Hier werden Stablecoins durch andere Kryptos wie z. B. Ethereum abgesichert – meistens mit mehr Sicherheiten als nötig, um Kursschwankungen auszugleichen.

Beispiele: DAI, MIM (Magic Internet Money)

Wie funktionieren sie: Um z. B. 100 Dollar in DAI zu minten, musst du Kryptos im Wert von 150 Dollar (z. B. ETH) in einen Smart Contract einzahlen. Diese Überbesicherung hilft, den 1-Dollar-Wert zu halten – auch wenn ETH mal im Kurs runtergeht.

Vorteile:

- Dezentraler als fiat-gestützte Stablecoins

- Alles transparent auf der Blockchain

- Kein Vertrauen in eine zentrale Firma nötig

Nachteile:

- Alles ein bisschen komplizierter

- Bei starken Marktcrashs drohen Massenliquidierungen

- Wegen der Überbesicherung weniger effizient beim Kapital

3. Algorithmische Stablecoins

Diese Coins brauchen keine direkte Deckung – sie nutzen Algorithmen und Smart Contracts, um das Angebot zu steuern und den Kurs stabil zu halten.

Beispiele: Frax (teilweise algorithmisch), USDe von Ethena

Wie funktionieren sie: Wenn der Kurs über 1 Dollar geht, wird mehr von dem Coin ausgegeben, um den Kurs wieder zu senken. Fällt er unter 1 Dollar, wird das Angebot reduziert – so soll der Kurs wieder steigen.

Vorteile:

- Können komplett dezentral sein

- Keine Sicherheiten nötig (bei reinen Algo-Coins)

- Flexible und programmierbare Geldpolitik möglich

Nachteile:

- Schon öfter abgestürzt und den 1-Dollar-Wert verloren

- Ziemlich komplex und schwer zu durchschauen

- Bei Panikverkäufen besteht die Gefahr einer Todesspirale

Die Stablecoin-Giganten: USDT vs. USDC

Im Stablecoin-Universum führen zwei Player ganz klar das Feld an: Tether (USDT) und USD Coin (USDC). Zusammen machen sie den Großteil der gesamten Marktkapitalisierung und des täglichen Handelsvolumens aus.

USDT (Tether): Der OG unter den Stablecoins

Tether gibt’s schon seit 2014 und war der erste Stablecoin, der es wirklich geschafft hat, sich durchzusetzen. Auch heute – Anfang 2025 – ist er immer noch ganz oben mit dabei, mit einer Marktkapitalisierung von über 144 Milliarden US-Dollar.

Wichtige Merkmale von USDT:

- Multichain-Support: Gibt’s auf vielen Blockchains – darunter Ethereum, Tron, Solana und andere

- Breite Akzeptanz: Wird von fast jeder Krypto-Börse und -Plattform akzeptiert

- Mega Liquidität: Der wohl liquideste Stablecoin mit extrem hohem täglichem Handelsvolumen

- Reserven-Mix: Angeblich gedeckt durch Bargeld, bargeldähnliche Mittel, kurzfristige Einlagen und Commercial Papers

Die Kontroverse rund um Tether: Tether steht schon lange unter Beobachtung – viele fragen sich, ob USDT wirklich zu 100 % durch Dollar gedeckt ist. Nach langem Druck durch Aufsichtsbehörden veröffentlicht Tether jetzt zwar regelmäßig Reserveberichte, aber ein paar Zweifler bleiben trotzdem.

Wofür USDT sich am besten eignet: Perfekt für den Handel auf zentralisierten Börsen und für schnelle Transaktionen zwischen Plattformen – vor allem auf günstigen Netzwerken wie Tron.

USDC (USD Coin): Der regulierte Herausforderer

USDC wurde 2018 von Circle zusammen mit Coinbase an den Start gebracht und ist seitdem zum zweitgrößten Stablecoin geworden. Anfang 2025 liegt seine Marktkapitalisierung bei rund 60 Milliarden US-Dollar.

Wichtige Merkmale von USDC:

- Volle Transparenz bei den Reserven: Jeden Monat gibt’s Bestätigungen von bekannten Wirtschaftsprüfern, dass USDC komplett durch Bargeld und kurzfristige US-Staatsanleihen gedeckt ist

- Regulierung von Anfang an: USDC wurde so gebaut, dass es von Anfang an mit den gängigen Finanzvorschriften konform ist

- Starke Bankpartner: Arbeitet mit etablierten Banken und Finanzinstituten zusammen

- Multichain-Verfügbarkeit: Läuft auf Ethereum, Solana, Avalanche und weiteren großen Netzwerken

Der große Vorteil: USDC punktet mit seiner klaren regulatorischen Linie und den transparenten Reserven – besonders Institutionen in den USA greifen deshalb lieber zu USDC als zu anderen Stablecoins.

Wofür USDC sich am besten eignet: Ideal für DeFi-Projekte, geschäftliche Zahlungen, längerfristige Investitionen oder alles, was regulatorisch sauber aufgestellt sein muss.

USDT vs. USDC: Der direkte Vergleich

| Merkmal | USDT | USDC | Vorteil |

|---|---|---|---|

| Transparenz | Begrenzte Bestätigungen | Vollständige monatliche Prüfungen | USDC |

| Regulatorische Haltung | Reaktiv | Proaktiv | USDC |

| Marktkapitalisierung | Größer (~144 Mrd. $) | Kleiner (~60 Mrd. $) | USDT |

| Börsenakzeptanz | Universell | Nahezu universell | USDT (leicht) |

| DeFi-Integration | Umfassend | Umfassend | Gleichstand |

| Einlösungsprozess | Komplexer | Einfacher | USDC |

| Stabilitätshistorie | Gelegentliche kleinere Abweichungen | Sehr stabile Historie | USDC |

| Netzwerkverfügbarkeit | Die meisten Blockchains | Große Blockchains | USDT |

Andere wichtige Stablecoins, die man kennen sollte

Auch wenn USDT und USDC den Markt regieren, gibt’s noch ein paar andere Stablecoins, die im Krypto-Ökosystem eine große Rolle spielen:

- DAI: Der erste wirklich dezentrale Stablecoin, gemacht von MakerDAO. Er ist überbesichert mit Kryptos, die in Smart Contracts eingesperrt sind.

- BUSD: Früher ein großer Stablecoin, wurde von Paxos zusammen mit Binance rausgebracht. Wegen Regulierung gab’s ab 2023 keine neuen BUSD mehr, aber alte Tokens sind noch im Umlauf.

- FRAX: Ein teilweise gedeckter Stablecoin, der ein Mix-System nutzt – also Sicherheiten plus einen Algorithmus zur Angebotskontrolle.

- USDe von Ethena: Ein neuerer Stablecoin, der mit sogenannten „delta-neutralen“ Strategien arbeitet – also Long- und Short-Positionen ausbalanciert, um den Kurs stabil zu halten.

- TUSD (TrueUSD): Voll gedeckt und mit Echtzeit-Bestätigungen über die Reserven – also sehr transparent.

Wofür man Stablecoins in der Praxis nutzen kann

Jetzt, wo du weißt, was Stablecoins sind, schauen wir uns an, wie du sie konkret einsetzen kannst – egal ob du gerade erst startest oder schon tiefer drin bist.

Für Anfänger

1. Wert sichern bei Marktstress

Der Klassiker: Wenn du erwartest, dass der Markt einbricht, kannst du volatile Coins wie Bitcoin oder Ethereum einfach in Stablecoins umtauschen und so den Dollarwert behalten – ohne gleich komplett aus Krypto auszusteigen.

Wie’s geht:

Einfach auf einer Börse deine Coins gegen USDT oder USDC tauschen – z. B. BTC/USDT oder ETH/USDC.

2. Easy rein und raus

Stablecoins machen’s dir leicht, zwischen Fiat und Krypto zu wechseln – oft schneller und günstiger als normale Bankwege.

Wie’s geht:

Stablecoins mit Banküberweisung, Kreditkarte oder P2P-Marktplatz kaufen. Wenn du auszahlen willst, tausch deine Krypto zuerst in Stablecoins und dann in Euro oder Dollar.

3. Geld weltweit verschicken

Stablecoins sind super praktisch, um Geld ins Ausland zu senden – schnell, günstig und ohne Bankstress.

Wie’s geht:

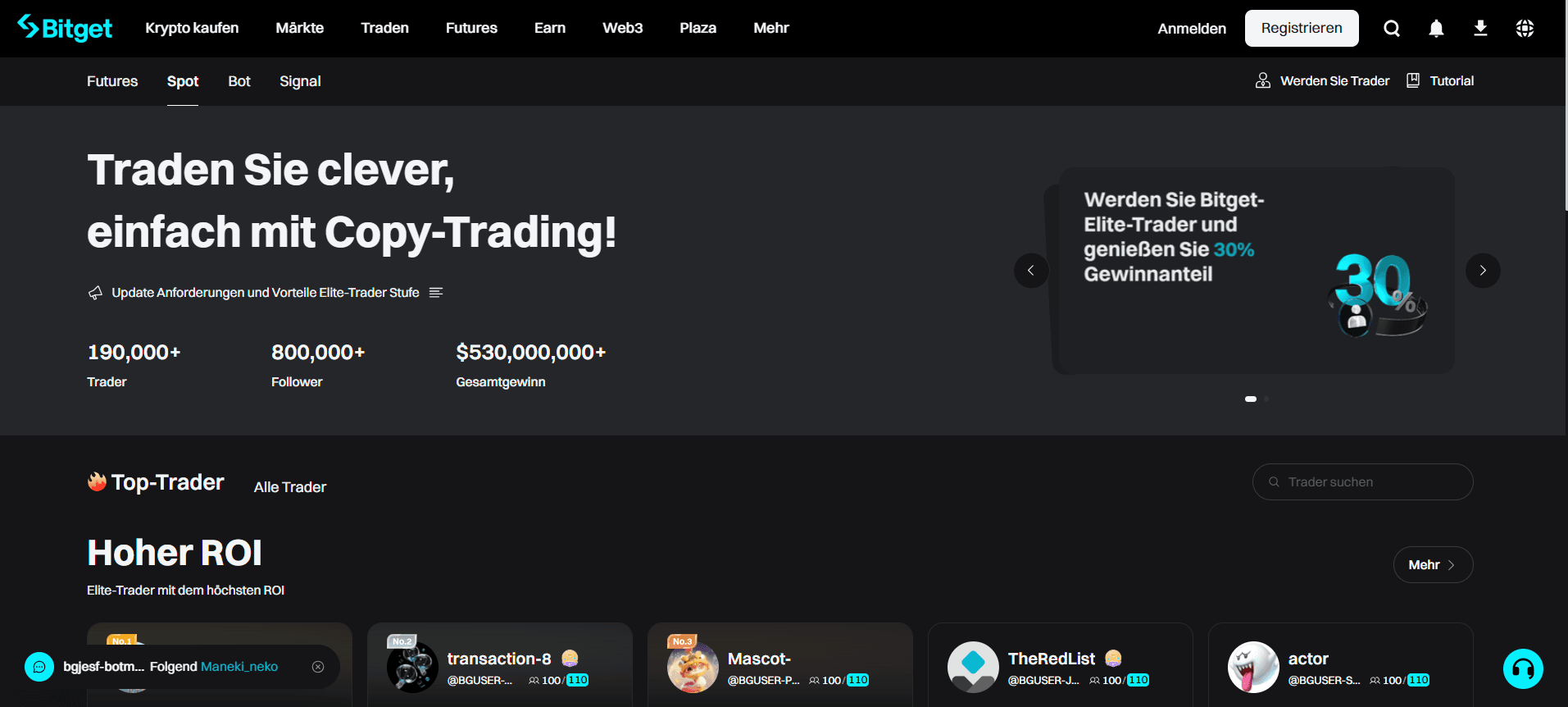

- Stablecoins auf einer Börse wie Bitget kaufen

- An die Wallet-Adresse des Empfängers schicken

- Der Empfänger kann die Coins entweder behalten oder in seine lokale Währung umtauschen

4. DeFi ohne Kursschwankungen lernen

Wenn du DeFi mal ausprobieren willst, aber keine Lust auf Kursrisiko hast, sind Stablecoins der perfekte Start.

Wie’s geht:

Fang mit kleinen Stablecoin-Beträgen an und probier z. B. dezentrale Börsen, Kreditplattformen oder Pools aus – ohne Angst, dass dein Kapital sofort crasht.

Für Fortgeschrittene

1. Liquidität mit Stablecoin-Paaren bereitstellen

Wenn du USDT und USDC hast, kannst du beide in einen Pool werfen und damit relativ sicher Rendite machen – da die Coins fast immer gleich viel wert sind.

Wie’s geht:

- Geh auf eine DEX wie Uniswap oder Curve

- Wallet verbinden, die beide Stablecoins enthält

- Gleichen Betrag von beiden in den Pool stecken

- Du bekommst LP-Tokens, die deinen Anteil zeigen

- Verdienst Gebühren von allen, die den Pool nutzen

2. Stablecoins verleihen

Du kannst deine Stablecoins auch einfach verleihen – und so Zinsen kassieren, ohne traden zu müssen.

Wie’s geht:

- Zentralisiert: Stablecoins z. B. bei Bitget oder anderen Plattformen einzahlen

- Dezentralisiert: Coins über Protokolle wie Aave oder Compound verleihen

Die typischen Renditen liegen je nach Plattform und Markt so zwischen 1 – 8 % APY.

3. Dollar-Cost Averaging (DCA)

Mit Stablecoins kannst du automatisiert und regelmäßig volatile Kryptos kaufen – egal wie der Markt gerade steht.

Wie’s geht:

- Wandel größere Fiat-Beträge in Stablecoins um

- Stell dir regelmäßige Käufe deiner Lieblings-Coins ein

- Viele Börsen bieten DCA-Features an oder du nutzt spezialisierte Tools

Für Fortgeschrittene

1. Yield Farming mit Stablecoins

Wenn du schon tiefer in DeFi drin bist, kannst du mit gezieltem Einsatz von Stablecoins über verschiedene Protokolle gute Renditen rausholen.

Wie’s geht:

- Gib Stablecoin-Liquidität auf Plattformen, die dir extra Token als Belohnung geben

- Stake deine LP-Tokens in „Farms“ für noch mehr Erträge

- Nutze mit Vorsicht Hebel, um dein Investment zu vergrößern

- Sammle regelmäßig deine Belohnungen ein und kombiniere sie clever

2. Delta-neutrale Strategien

Profis nutzen Stablecoins zusammen mit Derivaten, um Strategien zu fahren, die Erträge bringen – egal ob der Markt rauf oder runtergeht.

Wie’s geht:

- Leih deine Stablecoins auf Plattformen aus und kassier Grundzinsen

- Nutze einen Teil als Sicherheit für Long- und Short-Positionen in Futures

- Verdien Geld durch Finanzierungsraten, während du marktneutral bleibst

3. Cross-Chain-Arbitrage

Stablecoins haben auf verschiedenen Chains manchmal leicht unterschiedliche Kurse – das kannst du für Arbitrage nutzen.

Wie’s geht:

- Behalte Stablecoin-Kurse auf verschiedenen Börsen und Chains im Auge

- Kauf auf der Plattform mit dem günstigeren Kurs, verkauf auf der mit dem höheren

- Nutze Cross-Chain-Bridges, um Coins schnell zwischen den Netzwerken zu verschieben

4. Hebel- und Optionsstrategien

Erfahrene Trader nutzen Stablecoins als Sicherheit für Futures oder zum Handeln mit Optionen.

Wie’s geht:

- Hinterleg Stablecoins als Margin bei einer Futures-Börse

- Eröffne gehebelte Long- oder Short-Positionen auf volatile Coins

- Oder nutz Stablecoins, um Call- oder Put-Optionen zu kaufen – z. B. bei Deribit oder dezentralen Optionstools

Risiken bei Stablecoins

Trotz dem Namen sind Stablecoins nicht risikofrei – hier die wichtigsten Risiken und wie du dich schützen kannst:

Gegenparteirisiko

Stablecoins wie USDT oder USDC hängen stark vom Herausgeber ab – du musst drauf vertrauen, dass sie Reserven sauber verwalten und Rückzahlungen garantieren.

So minimierst du das Risiko:

- Verteil dein Kapital auf mehrere Stablecoins

- Informier dich über Transparenz und Regulierung der Emittenten

- Schau, in welchem Land die Firma sitzt und mit welchen Banken sie zusammenarbeitet

Depegging-Risiko

Bei starkem Stress am Markt kann ein Stablecoin seine Dollarbindung verlieren – vor allem, wenn das Vertrauen ins Projekt leidet.

So minimierst du das Risiko:

- Behalte Kurse auf großen Börsen im Blick

- Stell dir Preisalarme ein

- Mach dir vorher schon Gedanken über deine Exit-Strategie

- Streu dein Risiko auf verschiedene Stablecoin-Typen

Smart-Contract-Risiko

Gerade dezentrale Stablecoins hängen an Smart Contracts – und die können Bugs oder Sicherheitslücken haben.

So minimierst du das Risiko:

- Nutze nur Protokolle mit geprüften Smart Contracts

- Fang mit kleinen Beträgen an, wenn du was Neues testest

- Überleg dir, ob du eine Smart-Contract-Versicherung nutzen willst

- Achte auf Aktivität und Weiterentwicklung des Projekts

Regulatorisches Risiko

Stablecoins geraten weltweit immer mehr ins Visier der Aufsichtsbehörden – das kann ihren Einsatz einschränken oder sogar verbieten.

So minimierst du das Risiko:

- Bleib auf dem Laufenden, was Regulierung in deinem Land angeht

- Nutze Stablecoins, die aktiv mit Regulierern zusammenarbeiten

- Halte dich an Meldepflichten und steuerliche Regeln

Die Zukunft von Stablecoins

Hier ein Blick auf die Trends, die die nächsten Jahre bestimmen könnten:

Zentralbank-Coins (CBDCs)

- Viele Zentralbanken tüfteln an eigenen digitalen Währungen – die könnten Stablecoins ergänzen oder verdrängen.

- Wichtig zu beobachten:

Wie gut CBDCs mit dem restlichen Krypto-Ökosystem zusammenarbeiten – vor allem in Sachen Datenschutz und Smart-Contract-Fähigkeit.

Neue Regeln für Stablecoins

- Weltweit arbeiten Regierungen an klaren Vorschriften für Stablecoins – das könnte die Nutzung massiv verändern.

- Wichtig zu beobachten:

Kommen neue Reserve-Vorgaben? Müssen Stablecoins transparenter berichten? Werden bestimmte Arten vielleicht eingeschränkt?

Neue Wege, den Kurs stabil zu halten

- Es wird ständig an neuen Systemen getüftelt – z. B. an besseren Algorithmen oder an neuen Sicherheiten.

- Wichtig zu beobachten:

Projekte, die reale Vermögenswerte tokenisieren oder hybride Systeme bauen, die mehrere Modelle kombinieren.

Mehr als nur Dollar

Aktuell dominiert der USD, aber Stablecoins in Euro, Yen oder Yuan könnten bald mehr Bedeutung gewinnen – genauso wie solche, die an Rohstoffe oder Inflationsraten gebunden sind.

Stablecoins kaufen, speichern und nutzen

Stablecoins kaufen

Stablecoins können auf verschiedene Weise erworben werden:

- Krypto-Börsen: Plattformen wie Bitget bieten Stablecoins direkt gegen Euro oder Dollar an

- P2P-Marktplätze: Zum Beispiel LocalBitcoins oder Peer-Bereiche auf Börsen – hier kannst du direkt mit anderen Nutzern handeln

- Dezentrale Börsen: Bei Uniswap, Curve & Co. kannst du Stablecoins gegen andere Coins tauschen – ganz ohne zentrale Instanz

- Einfach umtauschen: Wenn du schon Krypto hast, tausch sie einfach gegen Stablecoins auf deiner Lieblingsbörse

Stablecoins sicher aufbewahren

Da Stablecoins wie andere Kryptos auf der Blockchain laufen, brauchst du eine sichere Wallet, um sie zu speichern:

- Hardware-Wallets: Geräte wie Trezor bieten den besten Schutz, vor allem wenn du deine Stablecoins langfristig halten willst.

- Software-Wallets: Apps wie MetaMask, Trust Wallet oder Exodus sind praktisch und bieten ein gutes Mittelmaß zwischen Sicherheit und Komfort.

- Auf Börsen lassen: Wenn du oft tradest, kannst du deine Stablecoins auch auf einer Plattform wie Bitget lassen – aber denk dran, dass du hier dem Anbieter vertrauen musst.

Wichtig: Immer Zwei-Faktor-Authentifizierung (2FA) aktivieren, starke und einzigartige Passwörter nutzen und deine Wiederherstellungsphrase offline an einem sicheren Ort aufbewahren.

Stablecoins untereinander tauschen

Du willst von USDT auf USDC oder umgekehrt wechseln? Kein Problem – dafür gibt’s mehrere Wege:

- Zentralisierte Börsen: Die einfachste Variante. Bei großen Coins wie USDT/USDC bekommst du dort meist faire Kurse.

- Stablecoin-DEXs: Plattformen wie Curve Finance sind speziell für Stablecoin-Swaps gebaut und sorgen für minimale Slippage.

- Aggregatoren: Tools wie 1inch oder Matcha durchsuchen mehrere Plattformen gleichzeitig und zeigen dir automatisch den besten Deal.

Gasgebühren und Netzwerkauswahl

Stablecoins laufen auf verschiedenen Blockchains, und jede hat ihre eigenen Gebühren:

- Ethereum: Das bekannteste Netzwerk, aber kann bei viel Traffic richtig teure Gasgebühren haben.

- Tron: Sehr beliebt für USDT-Transfers, weil die Gebühren super niedrig sind – dafür gibt’s aber weniger DeFi-Angebote.

- Solana: Mega schnelle Transaktionen und extrem günstige Gebühren, sowohl für USDC als auch USDT.

- Layer-2-Lösungen: Arbitrum, Optimism oder Polygon – die sind mit Ethereum kompatibel, aber viel günstiger bei den Gebühren.

Tipp: Wenn du einfach nur Geld verschicken willst, dann nimm z. B. USDT auf Tron oder USDC auf Solana – so sparst du dir hohe Gebühren. Für DeFi-Sachen sind Ethereum-L2s oft die beste Kombi aus günstigen Gebühren und gutem Zugang zum Ökosystem.

Fazit: Finde deine persönliche Stablecoin-Strategie

Stablecoins sind längst mehr als nur digitale Dollar – sie sind ein wichtiger Baustein im Krypto-Game. Egal, ob du gerade erst startest und etwas Sicherheit suchst, ob du DeFi-Welten entdecken willst oder als erfahrener Trader clevere Strategien fährst: Stablecoins können dir helfen, deine Ziele zu erreichen.

Behalte dabei folgende Punkte im Kopf:

- Diversifikation: Setz nicht alles auf eine Karte – verteil dein Geld auf verschiedene Stablecoins

- Sorgfaltspflicht: Schau dir genau an, wie dein Stablecoin abgesichert ist und wie transparent das Ganze ist

- Klein anfangen: Besonders bei DeFi – geh’s locker an und investier erstmal nur, was du auch verlieren könntest

- Up to date bleiben: In der Stablecoin-Welt tut sich ständig was – neue Regeln, neue Technik, neue Chancen